来源:启承资本(ID:genbridge)

肉,是中国人餐桌上亘古不变的主题。从原始狩猎、到家畜养殖、再到现代的肉类市场,吃上肉、吃上好肉是每一代消费者共同的诉求。

如今,中国食品零售从卖方时代进入买方时代,人们在消费肉类时也越发挑剔。例如消费者对牛肉等优质蛋白的需求正不断增长,对于肉类不同部位的消费需求也日益细分。

然而,现阶段的肉类消费仍然以大单品为核心,全行业陷入了同质化的低价竞争之中。

此外,传统肉品供应体系层级较多,供销两端信息不够畅通,大量时间、金钱和精力,都损失在流通环节中。在这种“多对多”的农产品供需结构之下,生鲜产品长期存在着难以形成品牌化的困局。

供需两端的困境,往往正是新渠道颠覆的机会。

渠道商作为离消费者最近的代理人,最有机会串联起供需两端,并建立影响力,这是肉类杀手出现的前提。

在广州钱大妈的总部会议室,我们携手零售企业与上游企业、分品类来共同举办肉品产业机会研讨会;参与方不仅有恒都牛肉、温氏食品、越秀农牧、广州酒家等产业链上游公司,也有新佳宜、多乐囤等零售同行,以及来自日本流通经济研究所的专家等等。

我们围绕品类趋势、日本零售业经验,及国内肉类供应链现状及其潜在机遇展开了探讨,试图厘清中国肉类消费的现实困境以及机遇几何。

肉类消费:其实我们吃得还不够好从总量上看,中国居民家庭肉食消费的增长几乎见顶,甚至出现了不同程度的下滑。

2023年,我国人均动物蛋白年消费量已达109.3公斤。即使对比饮食结构相似的日韩两国(日本人均99.3公斤,韩国人均122.7公斤),这个数字也是旗鼓相当。可以说,在能不能吃肉这件事上,我们已经实现了消费自由。

但是,在肉类消费的结构上,我们距离发达消费市场仍有差距。

长期以来,猪肉一直是中国居民肉类消费的主要品种,这与中国悠久的养猪历史、丰富的猪肉烹饪文化有关。而在发达国家,蛋白质含量和氨基酸组成更优的牛肉和禽类是主流的选择。

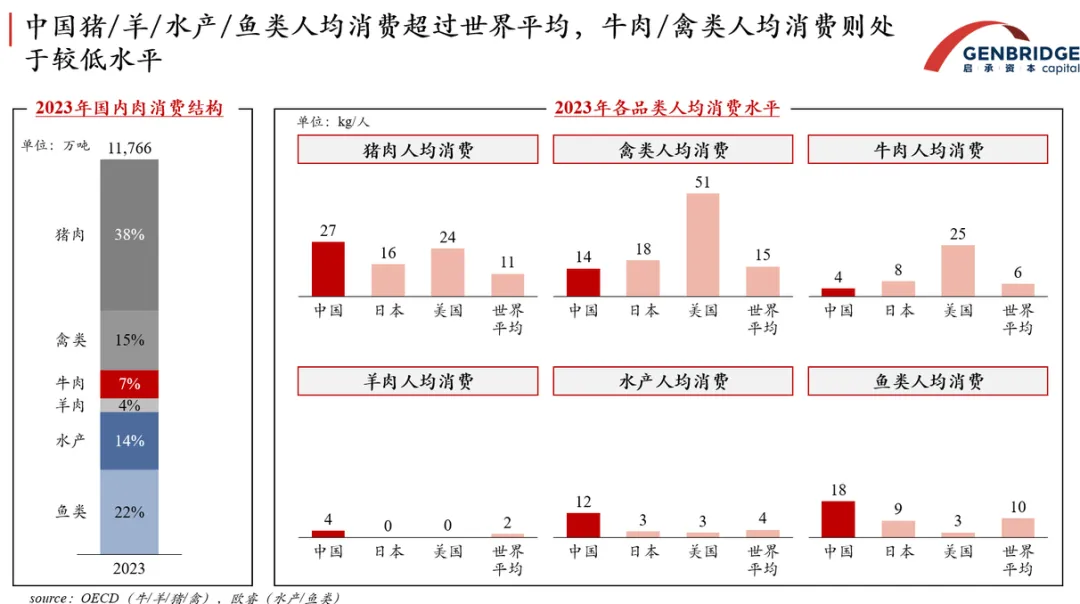

可以看到,2023年中国人均猪肉消费达到了27kg,远超世界平均水平。而牛肉消费量仅为4kg,低于世界平均水平,是日本的一半、美国的六分之一。禽类的情况也相似。

总的来说,在吃肉这件事上,我们吃的足够多,但还不够好。这种现状不仅有着文化习俗、气候风土等历史原因,也受现实环境的制约。

从供给端来看,我国农牧业生产分散,国内广大的国土面积及各区域相对完整的产业资源,渠道自下而上整合、垄断供应链资源的难度很高。

例如,同一种生鲜食材,国内可能同时就有多个产区生产同质化商品,这导致下游难以建立绝对的供应链壁垒,也就缺乏创新的动力。

从消费端来看,新鲜和价格是国内消费者买肉最重要的两个考量因素。但肉类产品的非标准化和养殖的不透明度,却抬高了消费者的决策成本。

比如,直到今天,在中国人消费量最大的猪肉品类中,人们最关心的仍然是安全性问题,“如何买到不注水的肉”,单这一个问题就需要消费者拿出火眼金睛。

我国国土辽阔,人们的消费习惯也是多元分散的。以新鲜度这个单一维度为例,不同的区域市场就有着不同的倾向。南方顾客偏好热鲜肉,即屠宰后直接进入市场销售的鲜肉;北方顾客则对冷鲜肉(即屠宰后先冷却到0到4℃再销售)的接受度高。

此外,不同的烹饪方式,对肉的需求更是千差万别,热炒、烧烤、炖汤往往需要不同的部位。

但国内肉类商品的细分程度并不充分,商品的丰富度及价值感知度都没能被有效地表达出来,消费者往往不懂部位、品种和对应的烹饪方法。

这样的空白,成为国内零售业探索“肉品杀手”的切入口。

在华南成长起来的钱大妈,早期正是准确抓住了该区域对优质热鲜肉的需求,采用“不卖隔夜肉”的销售模式和现切服务,来强化自己“肉类专家”的角色。为了满足华南市场对煲汤食材的品质需求,钱大妈还大力发展黑猪肉这一高端细分品类。

2023年,传统商超发展乏力,但钱大妈的门店总数增长至近3000家,在大商超、菜市场和电商的激烈竞争中站稳了脚跟。

日本经验:肉类杀手Lopia的诞生在日本商业史上,一些以肉品为核心商品的食品超市,就扮演了教消费者怎么吃肉的角色,甚至推动了爱吃鱼的日本人消费肉类超过水产。

这样的肉类杀手的出现,还得从宏观环境的变化说起。

上世纪90年代,日本零售业从卖方时代步入买方时代,以食品超市为代表的专业化门店越来越多,这种业态具备着商品的浅加工能力,在选品上也更重视以52MD为中心的商品组合营销策略,逐渐取代了以综合超市为代表的大店业态。

截止到2024年7月,日本食品超市门店数量已经是综合商超的12倍。

这批新渠道的成长秘诀,就是通过完善的商品运营及供应链体系把核心品类做到极致,成为品类杀手。

食品零售商Lopia最具代表性,年复合增长率已达21%,是日本为数不多维持高速增长且盈利的零售企业。销售仅占三成的肉类却贡献了Lopia八成的利润,因此,与其说Lopia是一个经营多品类的食品超市,不如说他是一个可以满足消费者集采需求的肉类品类杀手店。

那么,Lopia是如何成为肉类杀手的呢?

首先在需求端,Lopia抓住了日本人在肉类饮食习惯上的结构性变化,用高性价比牛肉和全面的商品化开发,让消费者懂得吃肉、爱上吃肉。

上世纪80年代经济繁荣期,日本人的牛肉消费量从每年4公斤增至8公斤,连国内的中低层消费者都对吃牛肉的重要性有所认知。但苦于牛肉的高昂价格,这批消费者的需求并没有得到满足。

为了抓住中低收入消费者,Lopia是通过高级牛肉切片作为价格锚定品,树立了高性价比的心智。这款商品的销售价格比综合超市便宜一半以上,即使是对比其他同类超市,也能便宜30%,一下子就吸引了普通家庭主妇的心。

实际上,由于低收入消费者对牛肉的消费频次不高,对于价格较为敏感,一旦树立了“买得起的好牛肉”的心智,Lopia就能很快将品牌心智溢出到其他商品和品类上。

在爆品之外,Lopia抓住牛肉的机会,对肉品进行了非常全面的商品化开发。消费者可以根据菜谱需求,选择不同种类、不同部位、不同切法,覆盖从低到高的价格带设计,创造了丰富的肉类商品。

这一套商品开发体系,满足了不同消费能力人群的需求,把牛肉变成了人人会吃、人人会做的大众消费品。

要实现这一点,离不开Lopia在供应链上的大笔投入。在Lopia的体系中,后台工厂是一个关键角色。它承担产品开发职能,通过加工技术和商品化思维全面开发肉品的不同部位,以获得最大化的毛利。

与普通食品超市不同,Lopia在食材采购时,就更倾向于整头或者多部位采购。成本会相比采购单个部位降低15%。一些切割中产生的边角余料,在其他超市可能会丢弃了事,但Lopia会再利用做成火腿、汉堡肉、可乐饼、烧鸟串,甚至是现制香肠披萨。

这些热销的高毛利商品,又能反哺其高端的肉类商品,使得Lopia渠道能以更低的价格售卖高端牛肉产品。

建立和供应商的信赖关系、现金支付、自主包揽粗加工和深加工流程、极致全面的商品开发……Lopia几乎是想尽一切办法,来把肉品的价值最大化,甚至创始人高木秀雄依然会每天早上去肉品批发市场,自己采购原料。

从Lopia的故事中,我们看到一个品类最极致的可能性。

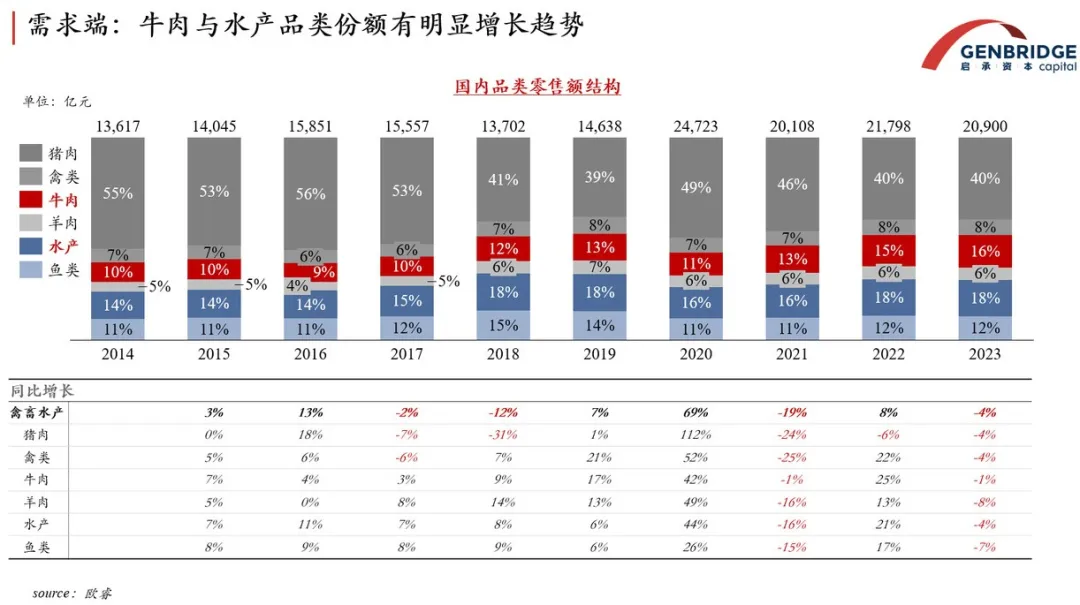

本土机遇:中国“肉类杀手”的机会在哪宏观上看,我国的肉类需求恰好正经历着与日本市场相似的结构性改变。

国人对于优质动物蛋白的需求呈增长趋势,过去五年,国内的牛肉消费量正在迅速增长。即使是像猪肉这样饱和的大类中,主打高品质、差异化的小众品类上规模仍在增长。

日本市场的经验给我们的启示是:专业的食品超市是教育消费者怎么吃肉的最佳渠道,从而推动日本肉类消费超过水产。中国食品超市在推动趋势性肉类商品持续渗透上同样具备很大的潜力和机会。

具体而言,从供需两端来看,我国肉品行业在“深”和“广”两个方向上拥有广阔的发展空间。

一方面,是将肉品做深。以猪肉为例,基础消费需求仍然稳定,但存在结构升级,向深加工、高附加值方向发展。

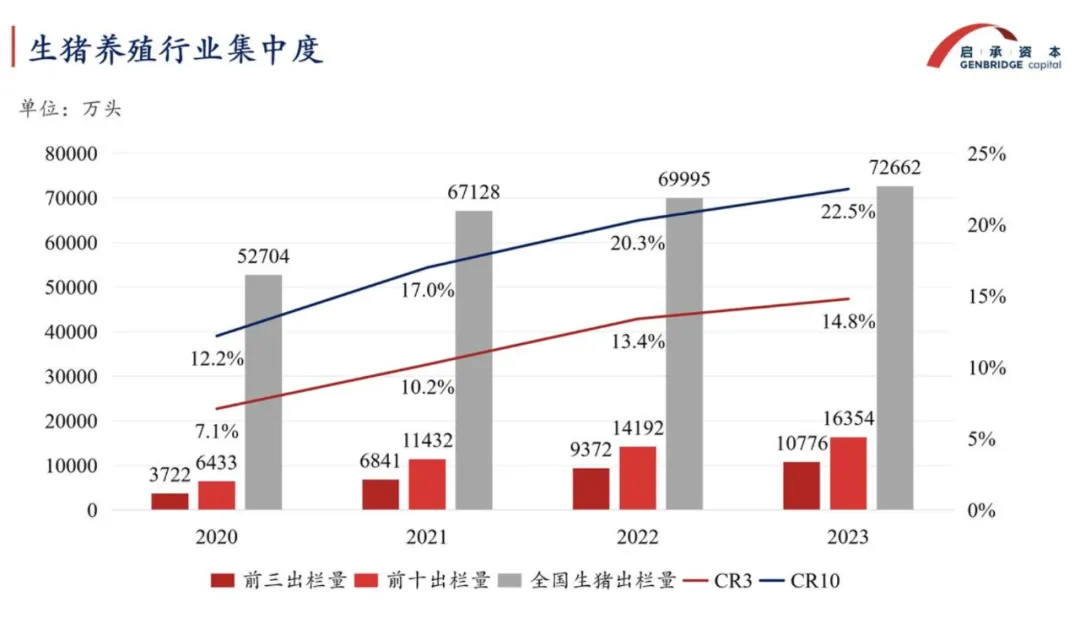

结合供给端的变化,目前我国猪肉养殖的集中度正在快速提升,这正是下游渠道加深与上游合作、进行供应链整合的契机。

如果能根据市场洞察,在常见的肋排、五花、腿肉等部位之外,将损耗的边角料利用充分,国内肉类杀手的可能性将不止于Lopia。

此外,消费习惯的变化将持续引导产业方和渠道商将肉品往深加工、商品化的方向发展。

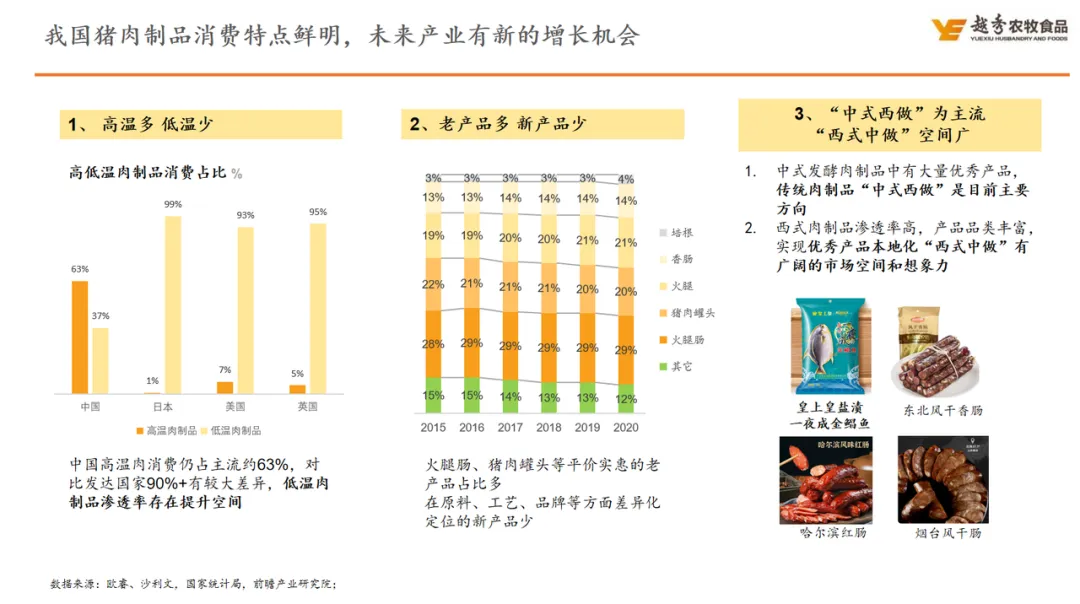

根据越秀农牧食品的观察,中国的低温肉制品渗透率存在很大的提升空间,诸如香肠等传统肉制品的“中式西做”为现阶段的主流,实现产品本地化的“西式中做”也将有广阔的想象力。

另一个方向,是将肉品做“广”。在主流的猪肉消费之外,提供更丰富的蛋白质选择。

对于产业化程度较高的鸡肉产业,一个显著的趋势是,消费者越来越愿意为自然无添加的好鸡肉支付溢价。

例如钱大妈与上游养殖企业温氏一同合作,尝试增加更多有质量认证的高端定制化产品,来形成差异化竞争力。

就牛肉消费而言,中国目前还停留在“吃得不够”的阶段。对于零售商来说,其机会点在于如何教会消费者按照部位消费和烹饪(中式如潮汕分割/西式),理解不同牛肉来源的成本结构,开发有竞争力的商品,从而扮演好市场教育者的角色。

从消费者视角来看,日本的牛肉消费之所以能够快速增长,在于渠道商抓住了两个要点:商品丰富度(分等级)和商品价值(最好的牛肉最低的价格),并通过宣传多种食用方法(涮煮、烤烧等)来渲染生活方式,最终成功勾起消费欲望。

启承资本认为,在消费侧需求日益细分、供给侧陷入同质化内卷的大环境下,作为代理人的渠道商,毫无疑问地将在创造新零供关系、重构产业链上下游的过程中扮演关键角色。

这其中,对于渠道商在消费者需求洞察、产品开发、供应链管理等多个维度也提出了更高的要求。

如果能抓住新零供关系和消费习惯结构性变化带来的机会,中国的“肉类杀手”,仍然有着广阔的发展空间。